Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

Marktnachrichten

Die technische Struktur Europas und der Vereinigten Staaten ist pessimistisch geworden, und die „lange Preisgestaltung“ der Zinssenkung der Fed ist erschöpft!

Wunderbare Einführung:

Ein abgelegener Weg mit seinen Kurven und Wendungen wird immer eine erfrischende Sehnsucht wecken; Eine riesige Welle erzeugt ein aufregendes Geräusch, wenn die Flut steigt und fällt. eine Geschichte, bedauernd und traurig, hat nur die Trostlosigkeit des Herzens; Ein Leben mit Höhen und Tiefen wird erschreckend heroisch.

Hallo zusammen, heute bringt Ihnen XM Forex „[XM Forex-Entscheidungsanalyse]: Die technische Struktur Europas und der Vereinigten Staaten ist pessimistisch geworden, und die „Long Pricing“-Zinssenkung der Fed ist ausgeschöpft!“. Ich hoffe, das hilft dir! Der ursprüngliche Inhalt lautet wie folgt:

Asiatische Marktbedingungen

Am Donnerstag stieg der US-Dollar-Index zum vierten Handelstag in Folge und erreichte die Marke von 99. Derzeit notiert der US-Dollar bei 99,32.

Federal Reserve – ①Williams: Unterstützt weitere Zinssenkungen, und der Arbeitsmarkt dürfte sich weiter verlangsamen. ②Barr: Die Zinssätze sollten vorsichtig gesenkt werden, da die aktuellen Zinssätze leicht restriktiv sind. ③Kashkari: Grundsätzlich stimme ich mit allem überein, was Barr gesagt hat.

US-Medien: Das US Bureau of Labor Statistics hat einige Mitarbeiter zurückgerufen, um den CPI-Bericht zu erstellen, der voraussichtlich während des Regierungsstillstands veröffentlicht wird.

Die erste Phase des Waffenstillstandsabkommens in Gaza tritt offiziell in Kraft. Trump sagte, er werde nach Ägypten reisen, um an der Unterzeichnungszeremonie des Waffenstillstandsabkommens im Gazastreifen teilzunehmen.

USA Botschafter bei der NATO: Die Vereinigten Staaten könnten einige militärische Fähigkeiten an die Ukraine übertragen.

Der Gouverneur der Zentralbank der Demokratischen Republik Kongo: Die Zentralbank wird mit dem Aufbau von Goldreserven beginnen, da die Goldpreise in die Höhe schnellen.

Zusammenfassung der institutionellen Ansichten

Stratege James Stanley: Der Anstieg des Euro ist bereits überzogen. Wird der „Selling Facts“-Markt des letzten Jahres den Euro erneut angreifen?

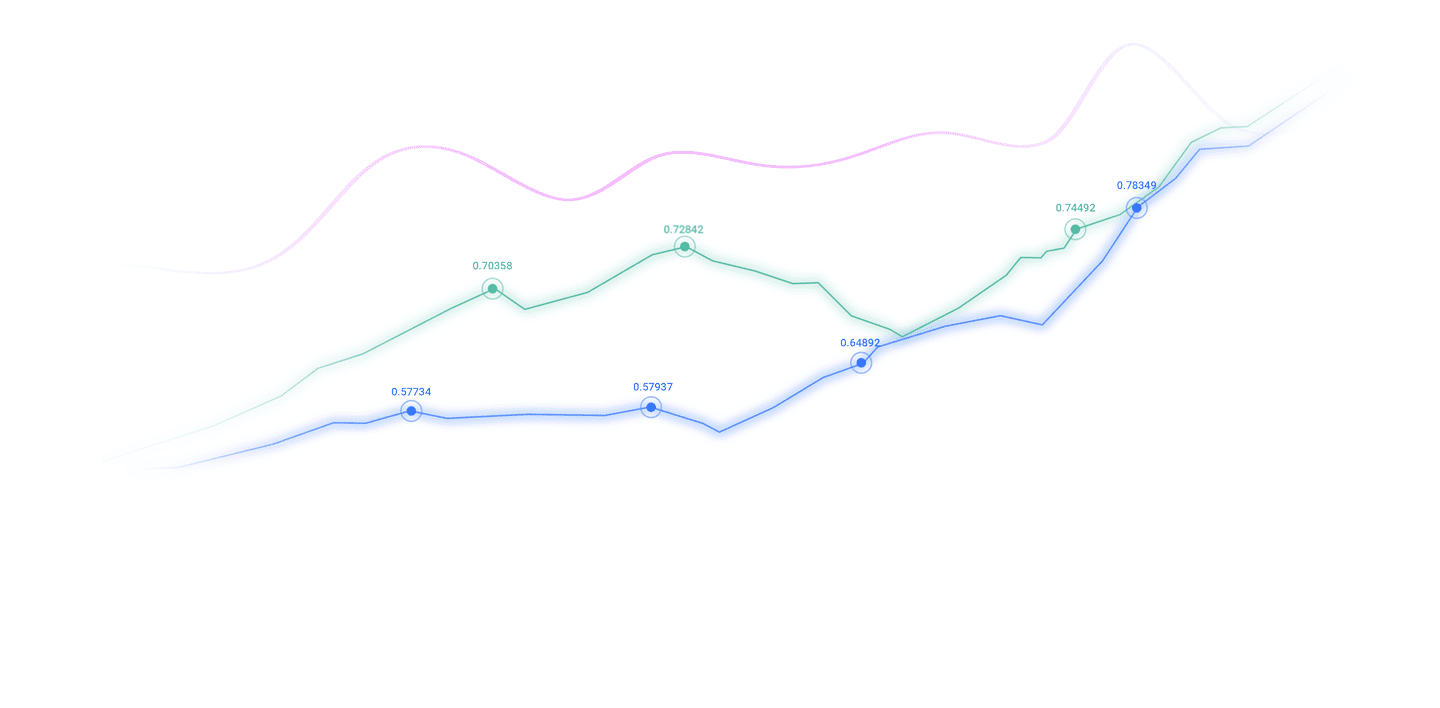

EUR/USD hatte ein starkes erstes Halbjahr, aber dieser Hintergrund begann sich im dritten Quartal zu ändern. Damals bereiteten sich die Märkte bereits auf eine Zinssenkung durch die Fed vor – und wie letztes Jahr zu sehen war, hat die Einpreisung von Zinssenkungen oft die größte Auswirkung. Dies bedeutet jedoch nicht, dass sich dieser Trend nach der Ankündigung der Zinssenkung zwangsläufig fortsetzen wird. Der Markttrend im letzten JahrDies ist ein klarer Beweis: Der US-Dollar erreichte seinen Tiefpunkt etwa zu der Zeit, als die Federal Reserve im September 2024 die Zinsen senkte, und begann dann im vierten Quartal eine Trendwende, wobei der starke Trend des US-Dollars allmählich die Oberhand gewann.

Wir glauben, dass die Aufwärtsdynamik des Euro in diesem Quartal vollständig eingepreist ist. Die Kombination aus Sorgen über eine Rezession in den USA und Trumps anhaltendem Druck auf die Federal Reserve, die Zinssätze zu senken, führte dazu, dass der US-Dollar den größten Halbjahresrückgang seit 33,5 Jahren verzeichnete. Der entscheidende Wendepunkt kam jedoch, als der Dollar im April seinen Tiefpunkt erreichte – als die Aufwärtsdynamik Anzeichen einer Erschöpfung zeigte. EUR/USD setzte seine Gewinne fort, schwächte sich jedoch ab, wobei die Bullen auf den Höchstständen im dritten Quartal vorsichtiger wurden, obwohl sie dem Rückgang immer noch positiv gegenüberstanden. Ein gesunder Aufwärtstrend erfordert jedoch, dass Bullen kontinuierlich frühere Hochs durchbrechen, um die Reihenfolge „höhere Hochs – höhere Tiefs“ aufrechtzuerhalten. Sobald es ins Stocken gerät, deutet es auf eine Veränderung im Markt hin.

Der aus der Sicht des US-Dollars beobachtete Spiegeleffekt ist beim EURUSD aufgetreten. Die Bullen hätten die Dynamik nutzen können, um den Trend fortzusetzen (insbesondere als die Federal Reserve im September die Zinsen senkte), aber sie vermieden es weiterhin, neue Höchststände zu erreichen. Die EURUSD-Bären begannen diese Woche an Fahrt zu gewinnen, wobei die Preise auf ein neues Zweimonatstief fielen und eine bärische Abfolge „niedrigere Hochs – tiefere Tiefs“ bildeten. Kurzfristig hat der Abwärtstrend immer noch das Potenzial, sich fortzusetzen, was das Szenario „Kauferwartungen und Verkaufsfakten“ vom letzten Jahr widerspiegelt – als der US-Dollar sich dem Trend widersetzte und an Stärke gewann, selbst wenn die Federal Reserve die Zinsen senkte. Die aktuellen technischen Bedingungen deuten darauf hin, dass die Euro-Bären die Kontrolle behalten dürften.

Capital Economics: Die Vereinigten Staaten und Japan werden voraussichtlich bis Ende 2025 bei 150 schließen

Thomas Mathews, Leiter der Märkte im asiatisch-pazifischen Raum bei Capital Economics, sagte, dass die Agentur nicht mehr damit rechnet, dass die Bank of Japan die Zinssätze in diesem Monat erhöhen wird. Die Verschiebung hätte keinen Einfluss auf die Renditeprognose für 10-jährige japanische Staatsanleihen, verzögerte jedoch eine erwartete Yen-Erholung. Capital Economics prognostiziert nun, dass der USDJPY bis Ende 2025 bei 150 schließen wird, gefolgt von einer Abschwächung auf 140 bis Ende 2026 und 135 bis Ende 2027. Die vorherigen Prognosen lagen bei 140, 135 bzw. 130. Mathews ist davon überzeugt, dass der Yen extrem schwach aussieht, sodass kein starker Anstieg der JGB-Renditen erforderlich ist, um eine Erholung des Yen auszulösen. Er sagte: „Wir gehen davon aus, dass eine nachhaltige Erholung wahrscheinlicher ist, sobald die Bank of Japan im nächsten Jahr das Tempo der Zinserhöhungen wieder aufnimmt.“

HSBC: Die globalen fiskalischen Sorgen haben sich verschoben, und der US-Dollar ist nicht mehr die „schlechteste Wahl“

Derzeit sind fiskalische Probleme außerhalb der Vereinigten Staaten die Triebfeder für die Erholung des US-Dollars im Oktober. Vor nicht allzu langer Zeit hätten die strukturellen Dollar-Bären die Zwillingsdefizite der Vereinigten Staaten möglicherweise als echte Sorge für die Devisenmärkte angesehen. Doch seit Präsident Trumps „One Big Beautiful Bill Act“ im Juli in Kraft trat, sind die finanzpolitischen Sorgen um die Vereinigten Staaten von den Radarschirmen der Märkte verschwunden. Stattdessen schüren Haushaltssorgen die Schwäche anderer Währungen, insbesondere in Frankreich und Japan und immer noch im Vereinigten Königreich. Dieser externe Faktor führt zu einer leichten Erholung des US-Dollars, der wichtige technische Niveaus durchbrochen hat.

Besonders hervorzuheben ist, dass der US-Regierungsstillstand den Dollar nicht geschwächt hat, was in deutlichem Gegensatz zu den Preisbewegungen während früherer Stillstände steht. Gleichzeitig neinDer steigende Aktienmarkt zeigt, dass Risikoaversion nicht der Grund für den Anstieg des US-Dollars ist, auch das internationale Spotgold ist gleichzeitig gestiegen.

Die Fundamentaldaten des US-Dollars selbst sind nicht perfekt, aber zu diesem Zeitpunkt, wenn sich Anleger in anderen großen Volkswirtschaften auf der ganzen Welt umschauen, ist der US-Dollar möglicherweise einfach „nicht die schlechteste Wahl“.

Royal Bank of Canada: Es gibt einen wesentlichen Unterschied zwischen einem Regierungsstillstand und der Schuldenobergrenze

Aufgrund der Ungewissheit über die Dauer des Regierungsstillstands wird sich die Veröffentlichung der ursprünglich geplanten Wirtschaftsdaten verzögern. Wir haben eine eingehende Analyse der Datenreihe zur Abschaltung und deren Ersatz durchgeführt.

Der Regierungsstillstand und die Schuldenobergrenze werden oft verwechselt, aber es handelt sich um zwei völlig unterschiedliche Themen. Da die jüngste Gesetzgebung die nächste Pattsituation bei der Schuldenobergrenze auf 2027 verschiebt, ist diese Unterscheidung wichtig. Die Schuldenobergrenze hat größere Auswirkungen auf die Zinsmärkte, da sie erhebliche Risiken birgt, wie z. B. unzureichende Mittel, einen technischen Ausfall oder die Unfähigkeit von US-Staatsanleihen (USTs), Zinszahlungen pünktlich zu leisten.

Aber der Shutdown ist kein Mangel an Geld, sondern ein Mangel an Einigkeit darüber, wie das Geld verteilt werden soll. Eine Schließung bedeutet lediglich, dass „nicht wesentliche“ staatliche Dienstleistungen eingestellt und entsprechendes Personal vorübergehend entlassen wird. Das bedeutet, dass keine Wirtschaftsdaten veröffentlicht werden, die Kreditgenehmigungen für Kleinunternehmen ins Stocken geraten und die Instandhaltung von Nationalparkanlagen eingestellt wird. Aber die Emission von US-Staatsanleihen geht wie gewohnt weiter. Mit anderen Worten: Während des Shutdowns wird es keine Störungen der Auktionen, kein technisches Ausfallrisiko und keine Verwerfungen am Zinsmarkt geben, wie wir sie während der Schuldenkrise erlebt haben.

Was die Auswirkungen des Shutdowns auf die Wirtschaft betrifft, ist anzumerken, dass ein Großteil des Rückgangs der Regierungsaktivitäten und -ausgaben während des Shutdowns nur verzögert erfolgt und nach Ende des Shutdowns ausgeglichen wird, anstatt dauerhaft zu verschwinden. Beispielsweise schätzte das Congressional Budget Office (CBO) nach dem Ende des fünfwöchigen teilweisen Shutdowns im Jahr 2019, dass das BIP bis zum vierten Quartal 2019 fast wieder auf dem Wachstumspfad sein würde, auf dem es ohne den Shutdown gewesen wäre.

Im obigen Inhalt dreht sich alles um „[XM Foreign Exchange Decision Analysis]: Europäische und amerikanische technische Strukturen werden pessimistisch, die Fed senkt die Zinssätze und die ‚Long-Pricing‘ ist erschöpft!“ Es wurde vom Herausgeber von XM Foreign Exchange sorgfältig zusammengestellt und bearbeitet. Ich hoffe, dass es für Ihren Handel hilfreich sein wird! Danke für die Unterstützung!

Frühling, Sommer, Herbst und Winter, jede Jahreszeit ist eine wunderschöne Landschaft und sie alle bleiben für immer in meinem Herzen. Entfliehen Sie ~~~

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier